¿Qué se incluye en el total devengado para aplicar la exoneración de aportes?

Según el artículo 114-1 del Estatuto Tributario, las empresas declarantes del impuesto sobre la renta están exoneradas del pago de aportes a salud y parafiscales (SENA e ICBF) para los trabajadores que devenguen menos de 10 Salarios Mínimos Legales Mensuales Vigentes (SMLMV).

Este beneficio aplica únicamente cuando el total devengado por el trabajador es inferior a los 10 SMLMV.

Por eso, es clave determinar con precisión qué conceptos hacen parte de ese devengado, ya que de ello depende si la empresa puede aplicar o no la exoneración.

El artículo 114-1 del Estatuto Tributario establece lo siguiente:

¿Qué conceptos salariales se incluyen en el devengado?

Para poder establecer qué trabajadores devengan mensualmente menos de 10 SMLMV y qué se incluye en el total devengado mensual del trabajador, es importante revisar el artículo 127 del Código Sustantivo del Trabajo, que define que elementos integran el salario, que establece lo siguiente:

Para establecer correctamente si un empleado se encuentra dentro de ese umbral, debe calcularse su total devengado, el cual —según el artículo 127 del Código Sustantivo del Trabajo— incluye todos los pagos que reciba el trabajador como contraprestación directa del servicio, como son:

- Salario ordinario

- Horas extras

- Recargos

- Bonificaciones

- Comisiones

- Vacaciones disfrutadas y compensadas en dinero, entre otros.

¿Qué conceptos no salariales también se incluyen?

Además de los pagos salariales, los conceptos no salariales estén o no estén pactados por escrito, también deben sumarse al total devengado para efectos de determinar si aplica la exoneración.

Por ejemplo:

- Beneficio temporal de movilidad

- Bonificaciones ocasionales no salariales (cuando hay acuerdo expreso)

- Primas extralegales

Por ejemplo, el beneficio temporal de movilidad sí se suma al devengado para establecer si el trabajador supera el tope de los 10 SMLMV, pero no se incluye en el IBC de los aportes a seguridad social ni parafiscales.

¿Qué conceptos se pueden excluir del total devengado?

Aunque el artículo 127 del CST señala que constituye salario todo lo que el trabajador recibe en dinero o en especie, como retribución directa por su labor, existen excepciones que deben tenerse en cuenta al calcular el total devengado y establecer si supera o no los 10 SMLMV.

Estas excepciones son las prestaciones sociales, que no constituyen salario y son las siguientes:

- Prima de servicios legal

- Cesantías

- Intereses de cesantías

También se excluyen las indemnizaciones por despido, ya que no constituyen salario. Estas corresponden a una compensación económica que se paga al trabajador como consecuencia de la terminación del contrato, y no retribuyen directamente la prestación del servicio.

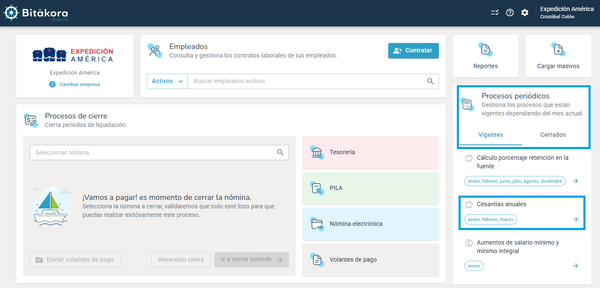

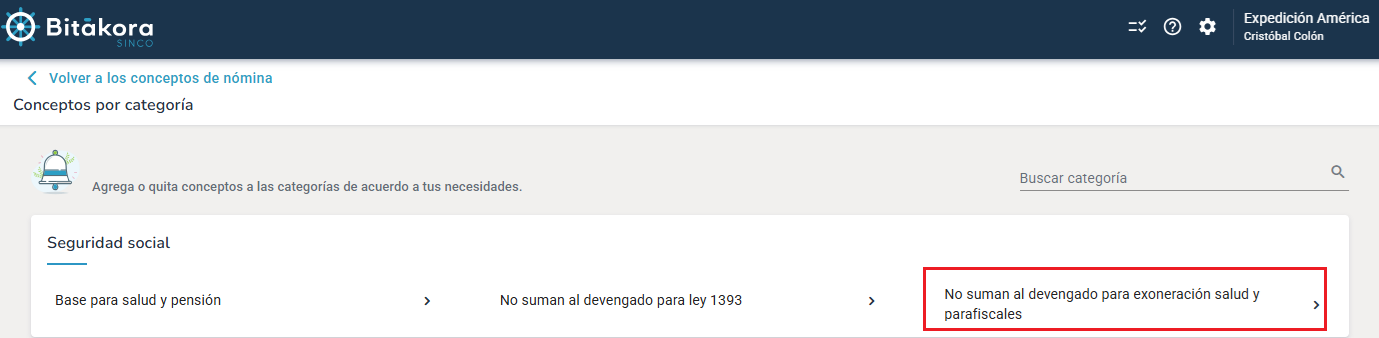

¿Qué debes revisar en la configuración de Bitákora?

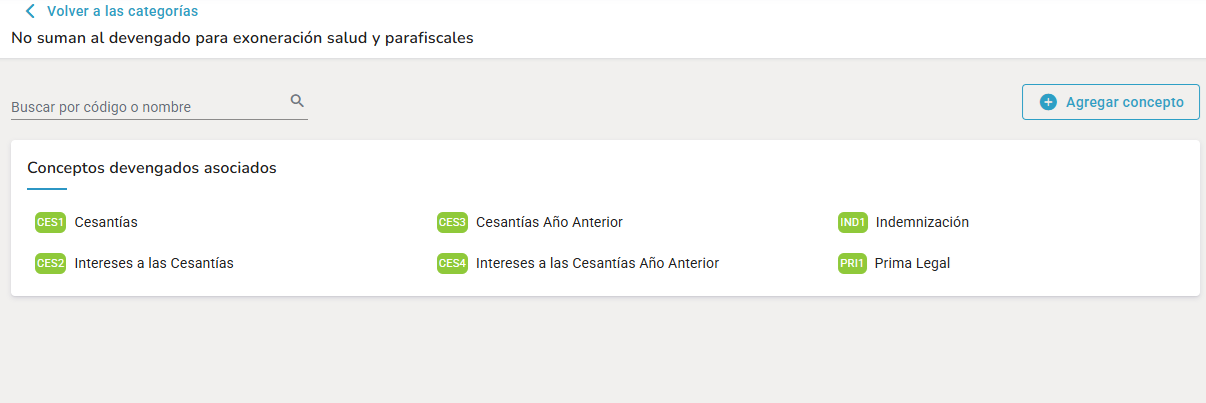

Para determinar correctamente si un trabajador está exonerado del pago de aportes a salud y parafiscales (Sena e ICBF), es importante revisar la configuración de los conceptos que no se suman al total devengado para efectos de la exoneración.

En Bitákora, esta configuración se encuentra en la opción Conceptos por categoría, dentro de la agrupación “No suman al devengado para exoneración salud y parafiscales”.

Al ingresar a esta agrupación, podrás visualizar los conceptos que Bitákora tiene configurados para excluir del cálculo del tope de los 10 SMLMV. Estos conceptos no se tienen en cuenta al momento de determinar si aplica o no la exoneración para el trabajador.

Los conceptos excluidos corresponden principalmente a prestaciones sociales e indemnizaciones por terminación del contrato, los cuales ya se encuentran configurados de forma predeterminada en Bitákora para no ser tenidos en cuenta dentro del total devengado.

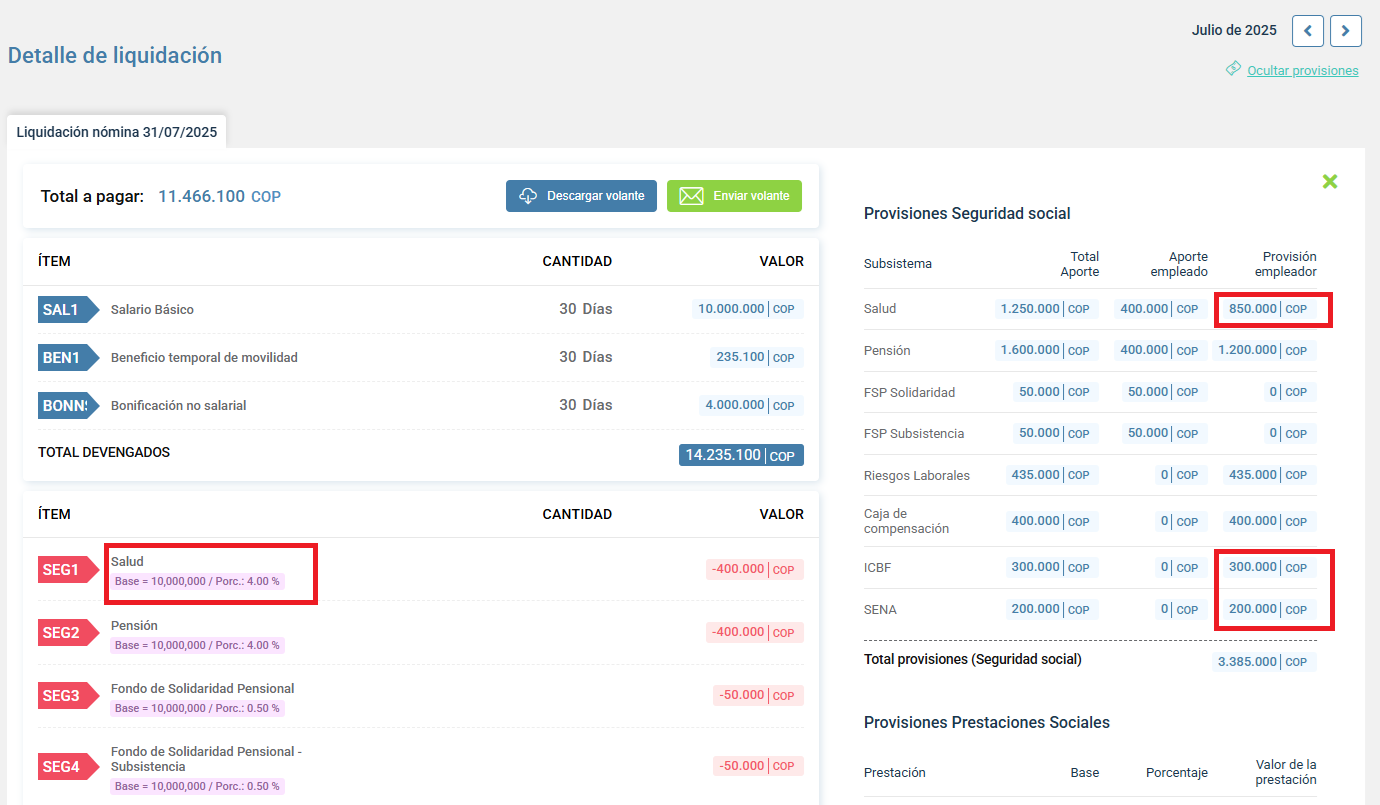

Caso práctico: empleado no exonerado

A continuación se presenta el caso de un empleado cuyo total devengado supera el límite de los 10 SMLMV, por lo cual no aplica la exoneración establecida en el artículo 114-1 del Estatuto Tributario.

Este trabajador recibe los siguientes pagos:

- Salario básico

- Beneficio temporal de movilidad (no salarial)

- Beneficio no salarial ocasional

En su liquidación, los conceptos suman un total devengado de $14.235.100, valor que supera el tope de 10 SMLMV vigentes para 2025. Por esta razón, la empresa debe asumir los aportes patronales a salud, SENA e ICBF.

Aunque el total devengado es de $14.235.100, el cálculo de los aportes a seguridad social y parafiscales se realiza sobre un Ingreso Base de Cotización (IBC) de $10.000.000, discriminado así:

- Salud, pensión y Fondo de Solidaridad Pensional (FSP): IBC de $10.000.000

- Parafiscales (SENA, ICBF y caja de compensación): IBC de $10.000.000

Esto se debe a que algunos conceptos que suman para el total devengado, como beneficios no salariales, no hacen parte del IBC, pero sí se consideran para determinar si el trabajador supera el tope de los 10 SMLMV.